La forte hausse des prix des matières premières pour batteries depuis le début de 2021 suscite des spéculations sur la destruction de la demande ou sur des retards, et laisse penser que les constructeurs automobiles pourraient modifier leurs préférences pour leurs véhicules électriques.

Le pack le moins cher est traditionnellement le lithium-fer-phosphate, ouLFP.Tesla utilise le LFP pour ses modèles d'entrée de gamme fabriqués en Chine depuis 2021. D'autres constructeurs automobiles tels que Volkswagen et Rivian ont également annoncé qu'ils utiliseraient le LFP dans leurs modèles les moins chers.

Les batteries nickel-cobalt-manganèse, ou NCM, sont une autre option.Ils ont besoin d'une quantité similaire de lithium pourLFP, mais il contient du cobalt, qui est cher et son processus de production est controversé.

Le prix du cobalt a augmenté de 70 % cette année.Le nickel a récemment connu des turbulences suite à une courte compression du LME.Le prix du nickel sur trois mois se négocie dans une fourchette intrajournalière de 27 920 $ à 28 580 $/t le 10 mai.

Pendant ce temps, les prix du lithium ont bondi de plus de 700 % depuis le début de 2021, ce qui a entraîné une forte hausse des prix des batteries.

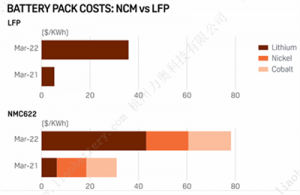

Selon S&P Global Market Intelligence, les coûts des métaux des batteries chinoises en mars ont augmenté de 580,7 % sur un an pour les batteries LFP sur la base d'un dollar par kilogramme, s'élevant à près de 36 $/kWh.Les batteries NCM ont augmenté de 152,6 % sur la même période pour atteindre 73-78 $/kWh en février

"Le cheminlithiuma été augmenté au cours des 12 derniers mois.Il s’agit d’une réduction plus faible que ce à quoi on pourrait s’attendre [contre NCM] et une fois que l’on tient compte des facteurs de performance, c’est une décision plus difficile qu’elle aurait été.Vous voudrez peut-être renoncer à certaines performances en échange du coût, mais ce n'est pas beaucoup moins cher de nos jours.", a déclaré un vendeur d'hydroxyde de cobalt.

"Il y avait effectivement des inquiétudes, car le coût du LFP risquait trop pour le segment qu'il cible, à savoir les batteries à faible coût", a concédé une source de producteur de lithium.

« Il n’existe pas d’alternative évidente aux batteries à forte intensité de nickel (celles contenant 8 parties de nickel ou plus) à court et moyen terme.Le retour aux batteries NMC à faible teneur en nickel réintroduit des inquiétudes concernant l'utilisation du cobalt, tandis que les batteries LFP ne peuvent pas encore atteindre pleinement les performances de la gamme et présentent également des caractéristiques à basse température relativement défavorables par rapport aux batteries à forte intensité de nickel », Alice Yu, analyste principale, S&P Global Market Intelligence. .

Même si le produit chimique préféré en Chine est la batterie LFP, on suppose généralement que la NCM jouera un rôle plus important sur les marchés de l'UE, où les consommateurs préfèrent les voitures qui les emmènent à travers le pays ou le continent avec le moins de charges possible.

« Lorsque nous envisageons de concevoir des usines de batteries, nous devons examiner la flexibilité.Il existe actuellement une parité de prix entre LFP et NCM.Si le LFP redevient beaucoup moins cher, nous pourrons peut-être donner la priorité à la production, mais pour le moment, nous devrions produire du NCM car c'est un produit haut de gamme.", a déclaré un équipementier automobile.

Un deuxième équipementier automobile a fait écho à ce commentaire : « Les batteries LFP seront là pour les véhicules d'entrée de gamme, mais ne seront pas adoptées pour les voitures haut de gamme ».

Facteur limitant

L’approvisionnement en lithium reste une préoccupation majeure pour le marché des véhicules électriques et pourrait empêcher toute entreprise de passer facilement au LFP.

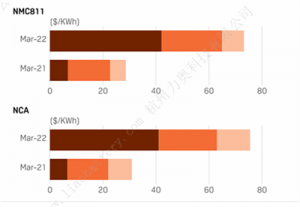

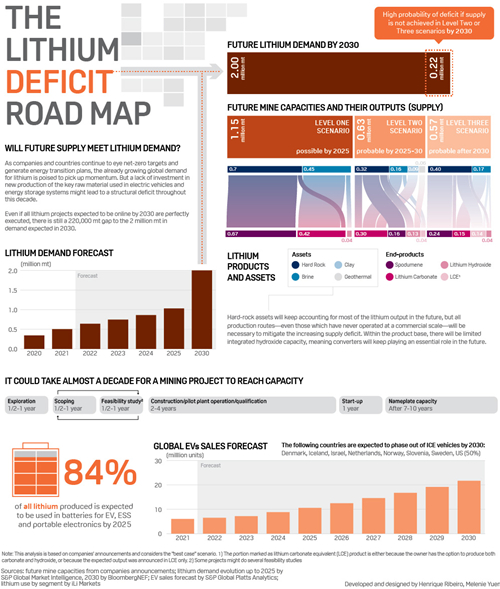

Une étude de S&P Global Commodity Insights montre que si toutes les mines de lithium en projet sont mises en service dans les délais proposés, avec les bonnes spécifications de matériaux de qualité batterie, il y aura toujours un déficit de 220 000 tonnes d'ici 2030, en supposant que la demande atteigne 2 millions de tonnes à l'horizon 2030. fin de la décennie.

La plupart des producteurs de lithium occidentaux ont la plus grande partie de leur production réservée dans le cadre de contrats à long terme, et les convertisseurs chinois ont été occupés avec des exigences de contrats au comptant et à long terme.

"Il y a plusieurs demandes [spot], mais nous n'avons aucun matériel disponible pour le moment", a indiqué la source du producteur de lithium."Nous n'avons des volumes disponibles que lorsqu'un client a un problème ou annule une expédition pour une raison quelconque, sinon tout est réservé", a-t-il ajouté.

Les inquiétudes croissantes concernant le lithium et d’autres métaux destinés aux batteries, qui deviennent le facteur limitant de l’adoption des véhicules électriques, ont conduit les constructeurs automobiles à s’impliquer de plus en plus en amont de l’industrie.

General Motors investira dans le développement du projet de lithium Hell's Kitchen de Controlled Thermal Resources en Californie.Stellantis, Volkswagen et Renault se sont associés à Vulcan Resources pour obtenir du matériel du projet Zero Carbon en Allemagne.

Alternative sodium-ion

Compte tenu des déficits attendus d’approvisionnement en lithium, cobalt et nickel, l’industrie des batteries a exploré des alternatives.Les batteries sodium-ion sont considérées comme l’une des options les plus prometteuses.

L'ion sodium utilise généralement du carbone dans l'anode et des matériaux d'une catégorie connue sous le nom de bleu de Prusse dans la cathode.Il existe « une série de métaux qui peuvent être utilisés sur le bleu de Prusse, et cela varie en fonction de l'entreprise », selon Venkat Srinivasan, directeur du Centre collaboratif Argonne pour la science du stockage d'énergie (ACCESS), basé aux États-Unis.

Le plus grand avantage du sodium-ion est son coût de production inférieur, ont indiqué des sources.En raison de l’abondance de sodium sur terre, ces batteries pourraient coûter près de 3 à 50 % moins cher que les batteries lithium-ion.La densité énergétique est comparable à celle du LFP.

Contemporary Amperex Technology (CATL), l'un des plus grands fabricants de batteries en Chine, a dévoilé l'année dernière sa première génération de batterie sodium-ion, parallèlement à sa solution de pack de batteries AB, qui a montré qu'il était capable d'intégrer des cellules sodium-ion et lithium-ion. cellules dans un seul paquet.Le processus de fabrication et l'équipement de la batterie sodium-ion sont compatibles avec la batterie lithium-ion actuelle, a déclaré CATL.

Mais avant que l’ion sodium puisse atteindre une échelle commerciale significative, certaines préoccupations doivent être résolues.

Il reste encore quelques améliorations à réaliser du côté de l'électrolyte et de l'anode.

Par rapport à une batterie LFP, l'ion sodium est plus puissant lors de la décharge, mais plus faible lors de la charge.

Le principal facteur limitant est qu’il faudra encore un certain temps avant qu’il soit disponible à un niveau commercial.

De même, des milliards de dollars d’investissements ont été réalisés dans la chaîne d’approvisionnement du lithium-ion basée sur des produits chimiques riches en lithium et en nickel.

"Nous examinerions certainement le sodium-ion, mais nous devons d'abord nous concentrer sur les technologies déjà existantes et mettre l'usine en ligne", a déclaré un fabricant de batteries.

Heure de publication : 31 mai 2022